Hogyan végezzünk határidős kereskedést a BloFin-en

Ebben az átfogó útmutatóban végigvezetjük a BloFin határidős kereskedésének alapjain, lefedve a kulcsfontosságú fogalmakat, az alapvető terminológiát, és lépésről lépésre útmutatást nyújtva a kezdőknek és a tapasztalt kereskedőknek is eligazodni ezen az izgalmas piacon.

Mik azok az örök határidős szerződések?

A határidős szerződés egy jogilag kötelező érvényű megállapodás két fél között, hogy egy eszközt előre meghatározott áron és időpontban a jövőben vásároljanak vagy adnak el. Ezek az eszközök az áruktól, például aranytól vagy olajtól a pénzügyi eszközökig, például kriptovalutákig vagy részvényekig változhatnak. Az ilyen típusú szerződések sokoldalú eszközként szolgálnak mind az esetleges veszteségek elleni fedezéshez, mind a nyereség biztosításához.

Az örökre szóló határidős kontraktusok, a származtatott ügyletek egyik altípusa, lehetővé teszik a kereskedők számára, hogy spekuláljanak egy mögöttes eszköz jövőbeli árára anélkül, hogy ténylegesen birtokolnák azt. A szokásos határidős, meghatározott lejáratú határidős szerződésektől eltérően az állandó határidős szerződések nem járnak le. A kereskedők addig tarthatják meg pozícióikat, ameddig csak akarják, lehetővé téve számukra, hogy kiaknázzák a hosszú távú piaci trendeket, és potenciálisan jelentős nyereségre tegyenek szert. Ezenkívül az örökkévaló határidős szerződések gyakran egyedi elemeket tartalmaznak, mint például a finanszírozási kamatlábak, amelyek segítik az árukat a mögöttes eszközhöz igazítani.

Az örök határidős ügyletek egyik jellegzetes aspektusa az elszámolási időszakok hiánya. A kereskedők addig tarthatnak nyitva egy pozíciót, amíg elegendő fedezettel rendelkeznek, anélkül, hogy a szerződés lejárati idejéhez kötné őket. Például, ha egy BTC/USDT örökös szerződést vásárol 30 000 dollárért, akkor nincs kötelezettség arra, hogy a kereskedést meghatározott időpontig lezárja. Önnek lehetősége van arra, hogy saját belátása szerint biztosítsa nyereségét vagy csökkentse veszteségeit. Érdemes megjegyezni, hogy az örök határidős ügyletekkel való kereskedés nem engedélyezett az Egyesült Államokban, bár ez a globális kriptovaluta-kereskedelem jelentős részét képezi.

Míg a perpetual futures szerződések értékes eszközt kínálnak a kriptovaluta piacokon való kitettség megszerzéséhez, elengedhetetlen a kapcsolódó kockázatok elismerése, és az ilyen kereskedési tevékenységek során körültekintően kell eljárni.

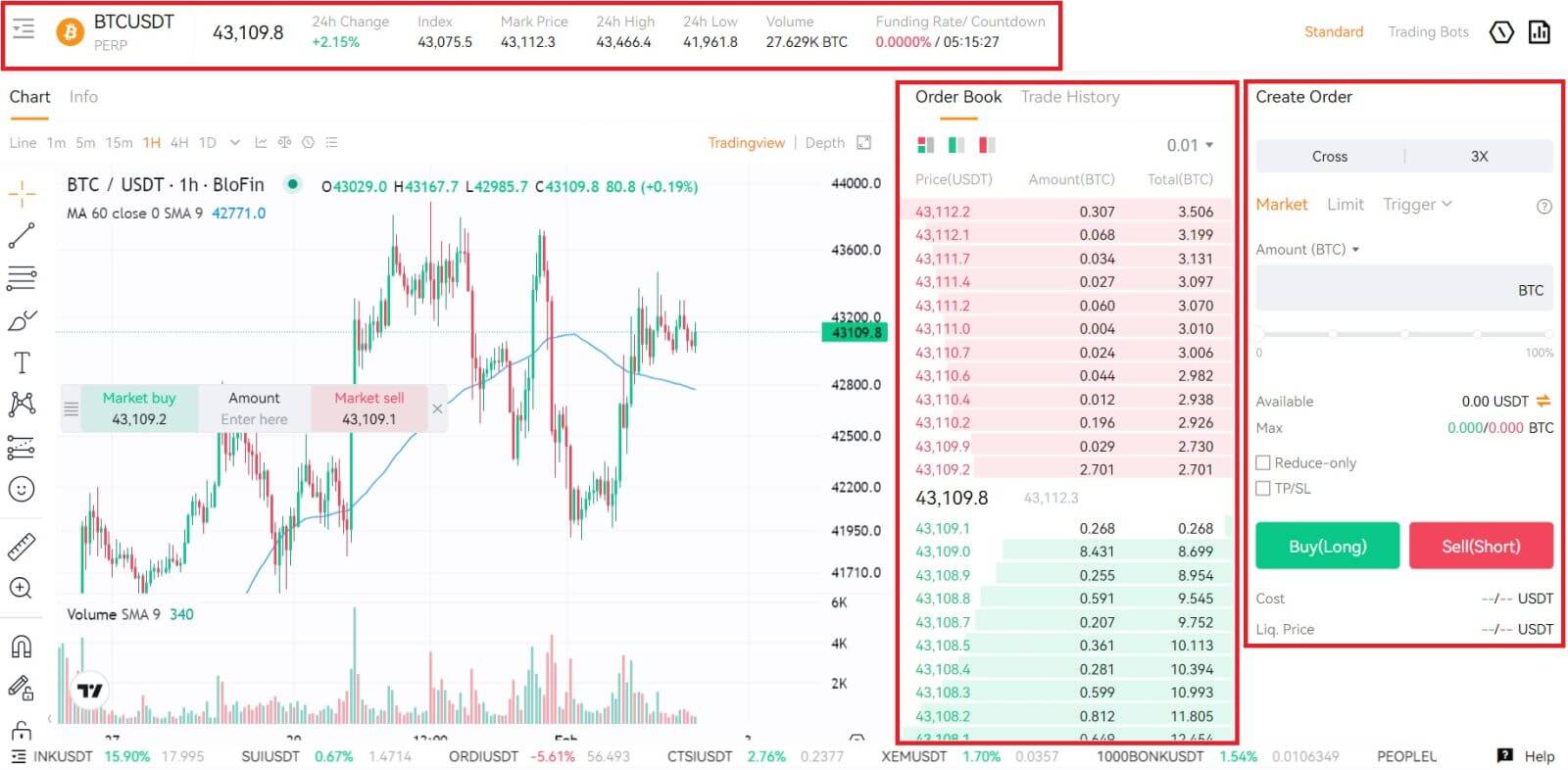

A terminológia magyarázata a BloFin határidős kereskedési oldalán

Kezdők számára a határidős kereskedés bonyolultabb lehet, mint az azonnali kereskedés, mivel több szakmai kifejezést foglal magában. Annak érdekében, hogy az új felhasználók megértsék és hatékonyan elsajátítsák a határidős kereskedést, ennek a cikknek a célja, hogy elmagyarázza e kifejezések jelentését, ahogyan azok megjelennek a BloFin határidős kereskedési oldalán.Ezeket a kifejezéseket megjelenési sorrendben fogjuk bemutatni, balról jobbra kezdve.

Kifejezések a K-vonal diagram felett

Perpetual: Az "örök" a folytonosságot jelöli. Az általánosan használt "örök határidős ügyletek" (más néven örök határidős kontraktusok) a hagyományos határidős pénzügyi szerződésekből fejlődtek ki, azzal a fő különbséggel, hogy az örök határidős ügyleteknek nincs elszámolási dátuma. Ez azt jelenti, hogy mindaddig, amíg a pozíció kényszer-felszámolás miatt nincs lezárva, korlátlan ideig nyitva marad.Indexár: A főbb mainstream tőzsdék áraira való hivatkozással és áraik súlyozott átlagának kiszámításával kapott átfogó árindex. Az aktuális oldalon megjelenő indexár a BTC indexár.

Mark Price: A határidős ügyletek valós idejű valós ára, az indexár és a piaci ár alapján számítva. A pozíciók lebegő PNL-jének kiszámítására és a pozíció likvidáció meghatározására szolgál. Az ármanipuláció elkerülése érdekében eltérhet a határidős ügyletek utolsó árától.

Finanszírozási arány: A finanszírozási arány a jelenlegi szakaszban. Ha az árfolyam pozitív, a hosszú lejáratú tulajdonosok fizetik a finanszírozási díjat a rövid lejáratú tulajdonosoknak. Ha a kamatláb negatív, a short pozíciósok a finanszírozási díjat fizetik a long pozíciósoknak.

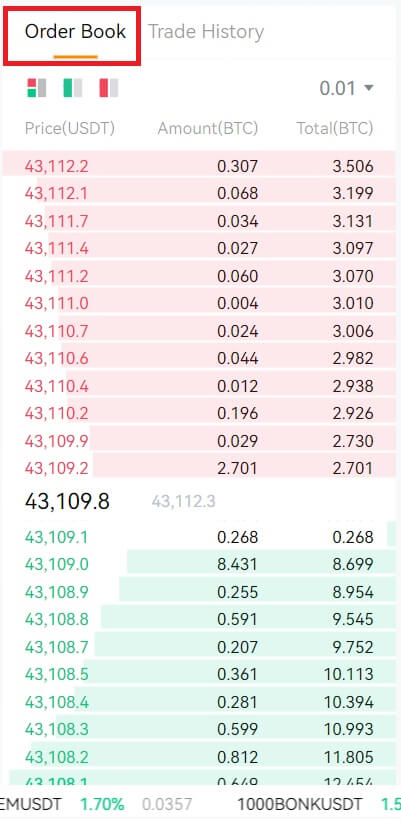

Feltételek a rendelési könyv területen

Ajánlati könyv: A kereskedési folyamat során a piaci trendek megfigyelésére szolgáló ablak. Az ajánlati könyv területen megtekintheti az egyes kereskedéseket, a vevők és eladók arányát és egyebeket.

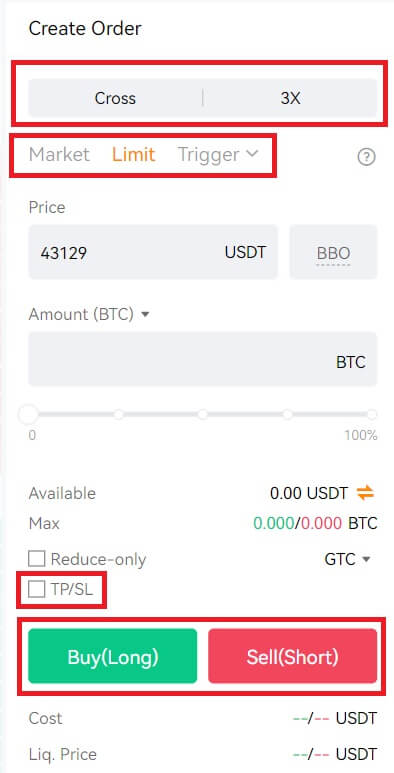

Feltételek a kereskedési területen

Nyitás hosszú: Ha azt jósoljuk, hogy a token árfolyama a jövőben emelkedni fog, és ezen a trenden alapuló pozíciót nyit, akkor ezt long pozíció nyitásának nevezzük.

Open Short: Ha azt jósolja, hogy a token árfolyama a jövőben csökkenni fog, és ezen a trenden alapuló pozíciót nyit, azt short pozíció nyitásának nevezik.

Margin és Margin mód: A felhasználók határidős kereskedést folytathatnak, miután pénzügyi fedezetként letétbe helyezik a pénzeszközök bizonyos százalékát. Ezt az alapot marginnak nevezik. A margó mód elszigetelt margóra vagy keresztmargóra van felosztva.

Elszigetelt: Izolált margó módban bizonyos mennyiségű margót rendelnek egy pozícióhoz. Ha egy pozíció fedezete a fenntartási fedezet alá csökken, a pozíciót felszámolják. Azt is választhatja, hogy hozzáadja vagy csökkenti a margót ehhez a pozícióhoz.

Kereszt: Keresztmarzs módban minden pozíció osztozik az eszköz keresztmarzsán. Felszámolás esetén a kereskedő elveszítheti az adott eszköz teljes fedezetét és az összes pozíciót a keresztárrés alatt.

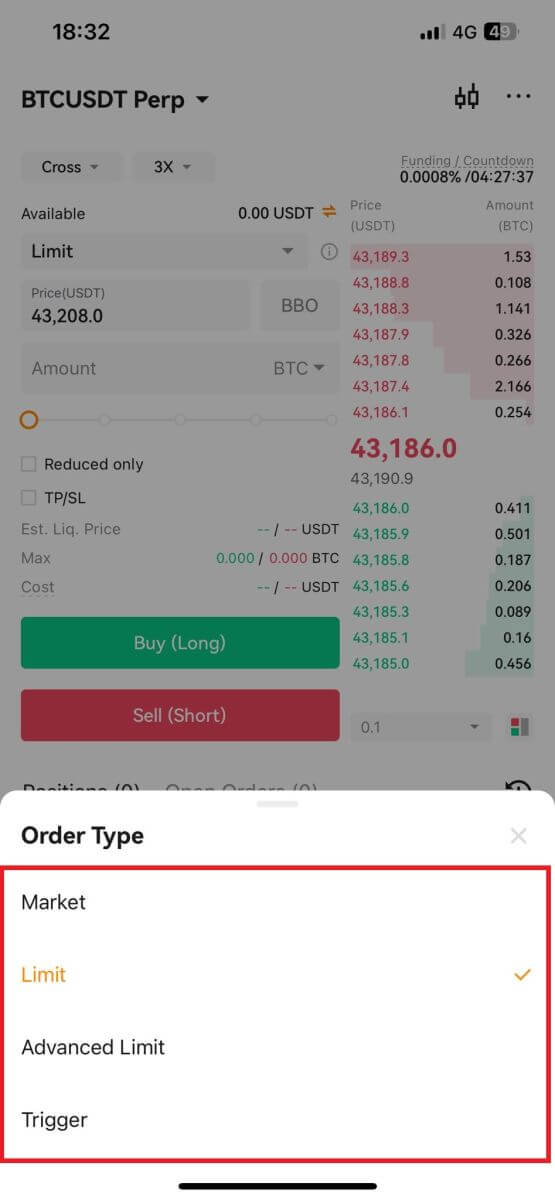

Ajánlattípusok: Az ajánlattípusok limitált megbízásra, piaci megbízásra, trigger megbízásra, záró stop megbízásra és csak utólagos megbízásra vannak osztva.

Limit: A limitáras megbízás egy meghatározott vagy annál magasabb áron történő vételre vagy eladásra adott megbízás. A limites megbízás végrehajtása azonban nem garantált.

Piac: A piaci megbízás a piacon elérhető legjobb áron történő gyors vételre vagy eladásra adott megbízás.

Trigger: Az indító rendeléseknél a felhasználók előre beállíthatnak egy kiváltó árat, rendelési árat és mennyiséget. Amikor a piaci ár eléri a kiváltó árat, a rendszer automatikusan a rendelési áron ad meg rendelést. Az aktiválási sorrend sikeres aktiválása előtt a pozíció vagy a margó nem lesz befagyasztva.

Trailing Stop: Trailing stop megbízás kerül a piacra a felhasználó beállításai alapján stratégiai megbízásként, amikor a piac újrakövetésben van. Aktuális kiváltó ár = a piac legmagasabb (legalacsonyabb) ára ± nyomvonal eltérés (ártávolság), vagy a piac legmagasabb (legalacsonyabb) ára * (1 ± nyomon követési eltérés). Ugyanakkor a felhasználók beállíthatják azt az árat, amelyen a megbízás aktiválásra kerül, mielőtt a kiváltó ár kiszámításra kerülne.

Csak csökkenthető : A csak csökkenthető megbízások lehetővé teszik a kereskedők számára, hogy olyan vételi vagy eladási megbízásokat hajtsanak végre, amelyek csak csökkentik az aktuális pozíciót , szemben azzal, hogy ellentétes long vagy shortot nyitnak, amely többet ér, mint az eszközei meglévő értéke, lehetővé téve a kereskedést a túllépés kockázata nélkül. - feltárja a pozícióit.

TP/SL: A TP/SL megbízás előre beállított kiváltási feltételekkel rendelkező megbízás (take profit price vagy stop-loss ár). Amikor az utolsó ár / tisztességes ár / indexár eléri az előre beállított trigger árat, a rendszer a legjobb piaci áron zárja a pozíciót, az előre beállított trigger ár és mennyiség alapján. Ennek célja a nyereség elérése vagy a veszteségek megállítása, lehetővé téve a felhasználók számára, hogy automatikusan kiegyenlítsék a kívánt nyereséget, vagy elkerüljék a szükségtelen veszteségeket.

USDT-M: A BloFin által biztosított USDT-marginált határidős ügylet egy lineáris kontraktus, amely egy USDT-ben jegyzett és elszámolt lineáris származékos termék, amely az USA dollár értékéhez kötött stabil érme.

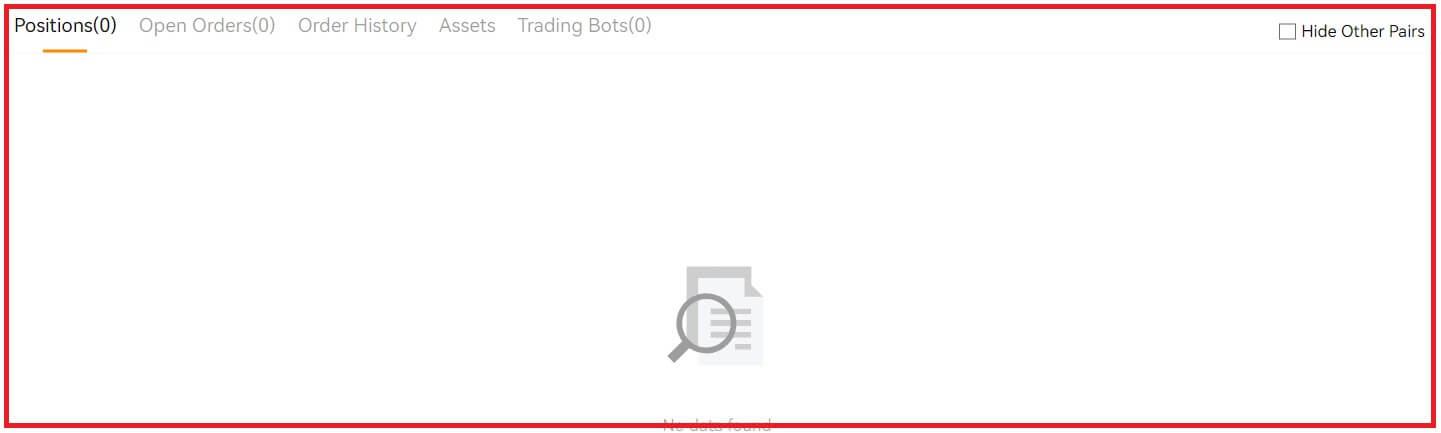

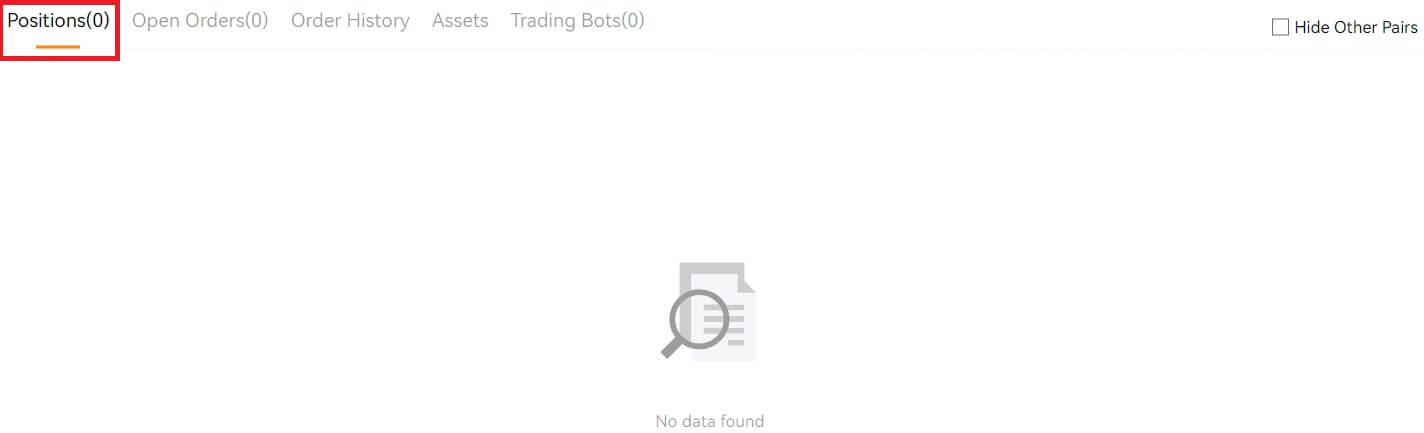

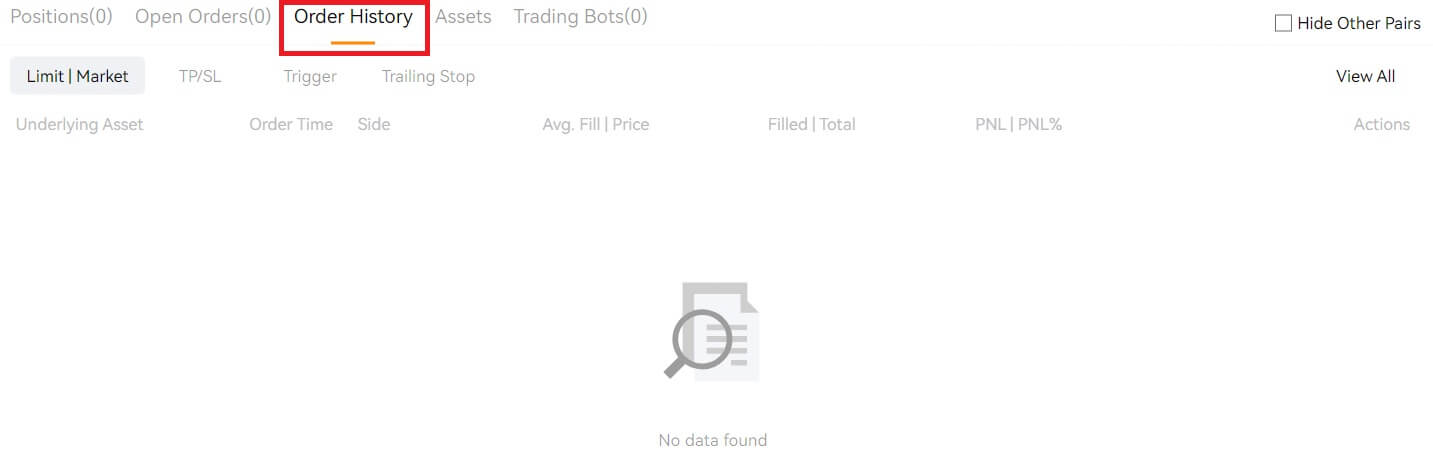

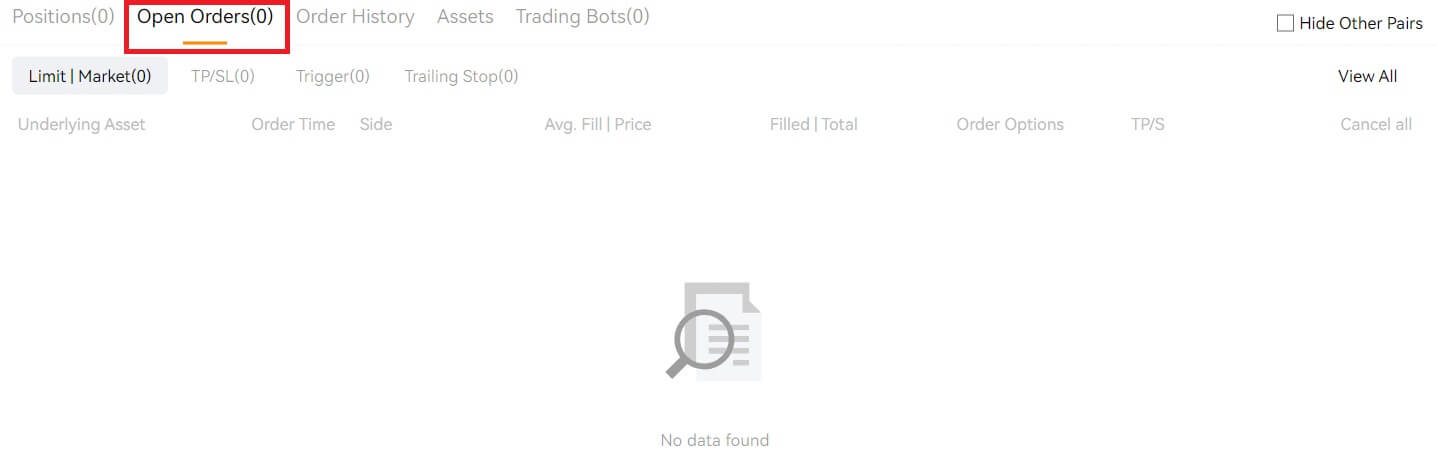

Kifejezések a K-vonal diagram alatti rendelési területen

1. Pozíció fül: Ez az összes pozíciót mutatja

2. Rendelési előzmények : A törölt, teljesen kitöltött és részben kitöltött rendeléseket tartalmazza. Itt megtekintheti a részletes információkat a befejezés időpontjáról, oldaláról, rendelési áráról, mennyiségéről, töltési áráról, bezárási okáról és forrásáról.

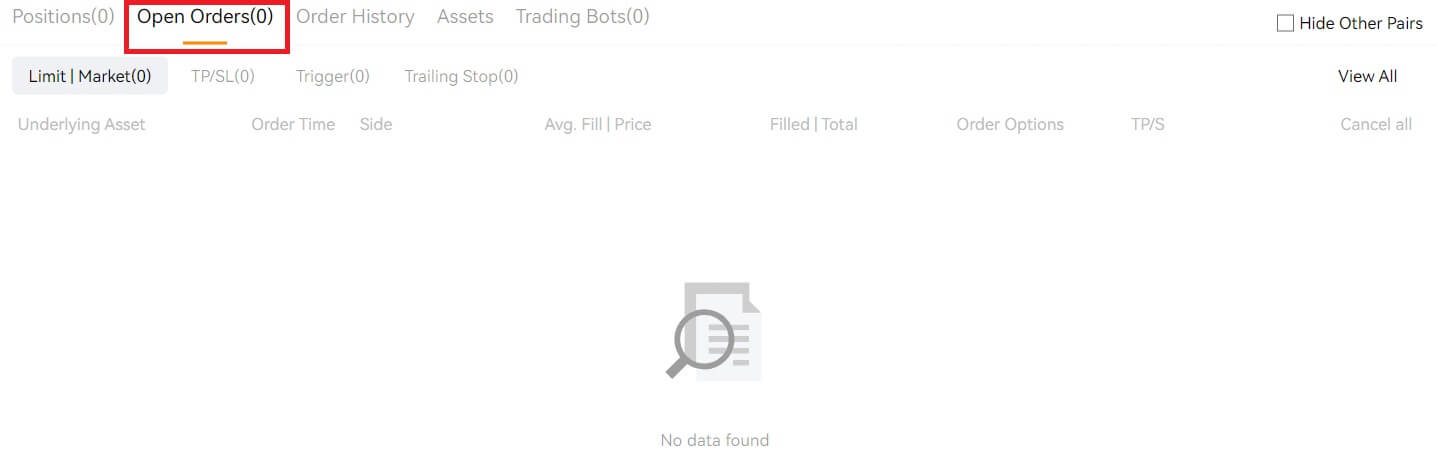

3. Nyitott rendelések: az összes függőben lévő rendelés megjelenítése.

_

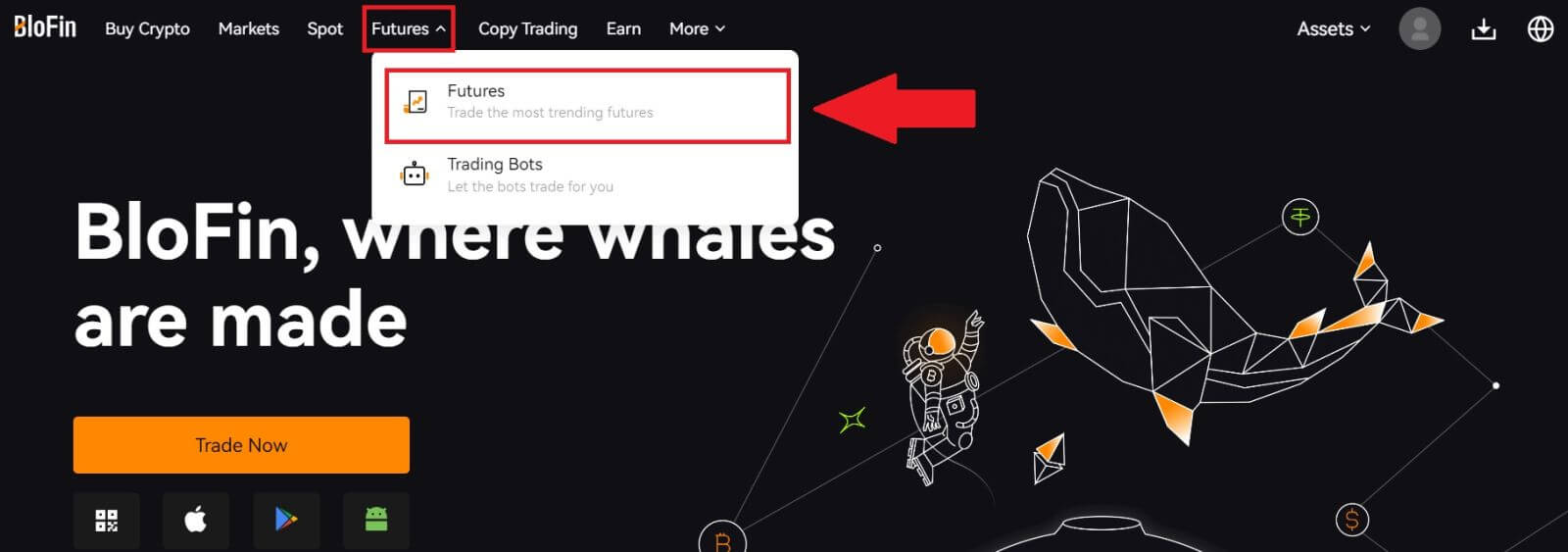

USDT-M Perpetual Futures kereskedés a BloFin oldalon (webhely)

1. Nyissa meg a BloFin webhelyet , kattintson és válassza a [Futures] lehetőséget.

2. A bal oldalon válassza ki példaként a BTC/USDT-t a határidős ügyletek listájából.

3. Kattintson a következő részre. Itt kattintson az Isolated vagy Cross elemre a [Margin Mode] kiválasztásához .Ezt követően kattintson a [Megerősítés] gombra a módosítás mentéséhez.

A platform különböző árrésmódok felkínálásával támogatja a különböző margin-preferenciákkal rendelkező kereskedőket.

- A keresztárrés: Az ugyanazon fedezeti eszköz alatt lévő összes keresztpozíció ugyanazon az eszközkereszt-felár egyenleggel rendelkezik. Felszámolás esetén az eszközei teljes fedezeti egyenlege, valamint az eszköz alatt fennmaradó nyitott pozíciók elveszhetnek.

- Az elkülönített fedezet: Kezelje kockázatát az egyes pozíciókra vonatkozóan az egyes pozíciókhoz rendelt letét összegének korlátozásával. Ha egy pozíció fedezeti hányada eléri a 100%-ot, a pozíció megszűnik. Ezzel a móddal margó hozzáadható vagy eltávolítható a pozíciókhoz.

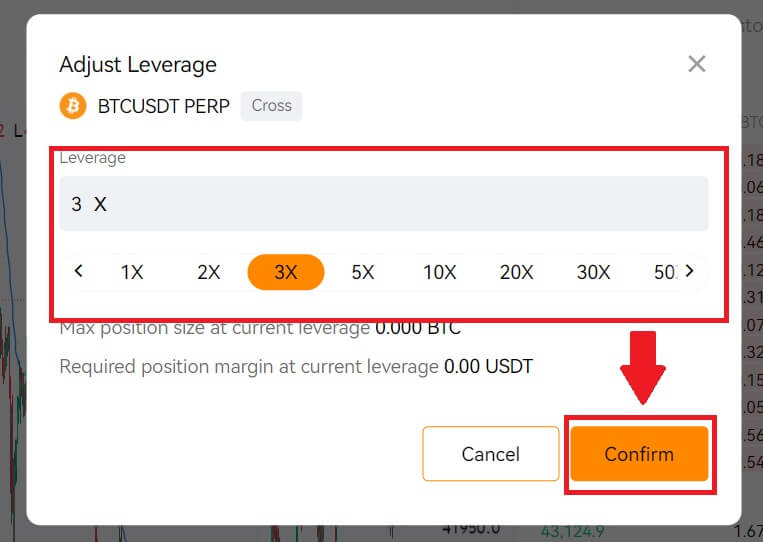

4. Kattintson a következő részre, itt a számra kattintva állíthatja be a tőkeáttételi szorzót.

Ezt követően kattintson a [Megerősítés] gombra a módosítás mentéséhez.

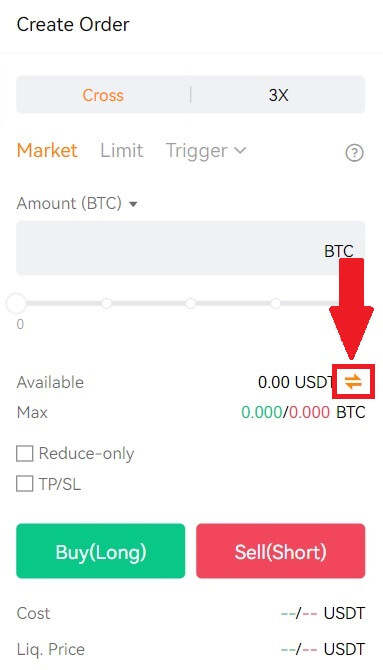

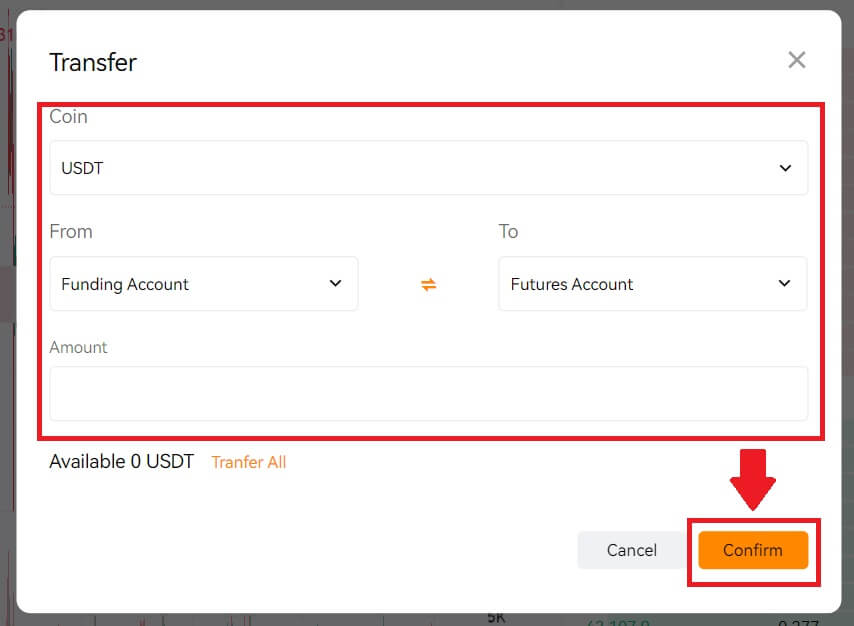

5. Az azonnali számláról a határidős számlára történő átutaláshoz kattintson a jobb oldalon található kis nyíl gombra az átutalás menü eléréséhez.

Az átutalás menüben adja meg az átutalni kívánt összeget, majd kattintson a [Megerősítés] gombra.

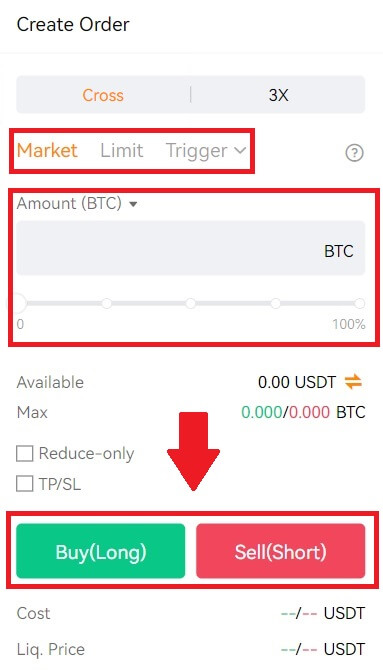

6. Pozíció megnyitásához a felhasználók három lehetőség közül választhatnak: Limit Order, Market Order és Trigger Order. Kovesd ezeket a lepeseket:

Limit Order:

- Állítsa be a kívánt vételi vagy eladási árat.

- A megbízás csak akkor kerül végrehajtásra, ha a piaci ár eléri a megadott szintet.

- Ha a piaci ár nem éri el a beállított árat, a limites megbízás az ajánlati könyvben marad, és végrehajtásra vár.

- Ez az opció vételi vagy eladási ár megadása nélküli tranzakciót foglal magában.

- A rendszer a megbízás leadásakor érvényes legfrissebb piaci ár alapján hajtja végre a tranzakciót.

- A felhasználóknak csak a kívánt rendelési összeget kell megadniuk.

Kioldási sorrend:

- Állítsa be a kioldási árat, a rendelési árat és a rendelési mennyiséget.

- A megbízás csak limitáras megbízásként kerül feladásra előre meghatározott áron és mennyiséggel, ha a legfrissebb piaci ár eléri a kiváltó árat.

- Ez a típusú megbízás nagyobb ellenőrzést biztosít a felhasználóknak kereskedéseik felett, és segít a folyamat automatizálásában a piaci feltételek alapján.

7. A rendelés leadása után tekintse meg az oldal alján található [Megrendelések megnyitása] alatt. A rendeléseket még a betöltés előtt törölheti.

_

USDT-M Perpetual Futures kereskedés a BloFin-en (alkalmazás)

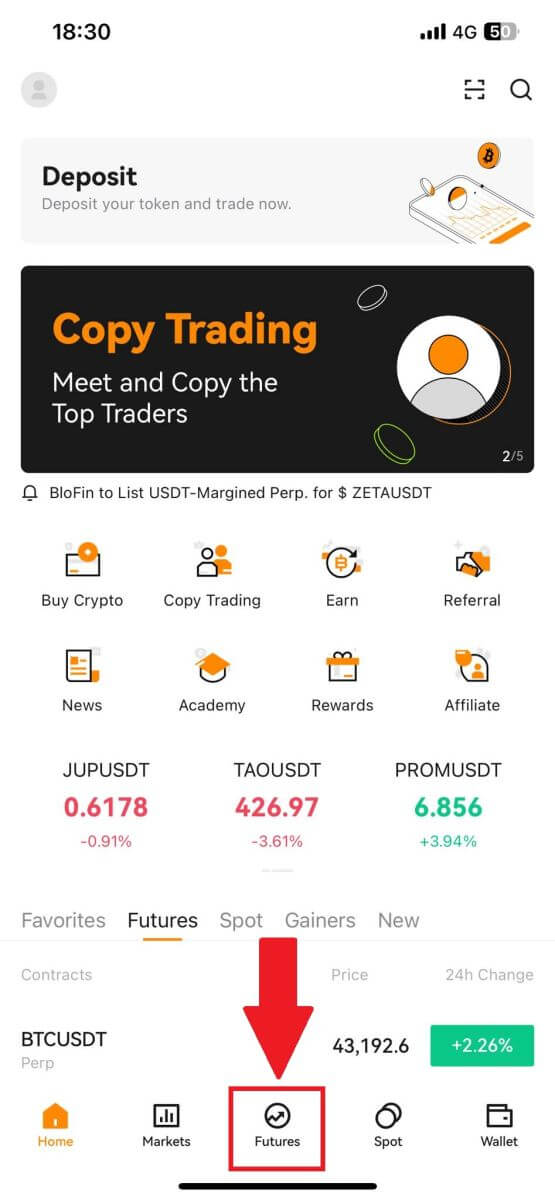

1. Nyissa meg a BloFin alkalmazást, az első oldalon érintse meg a [Futures]-t.

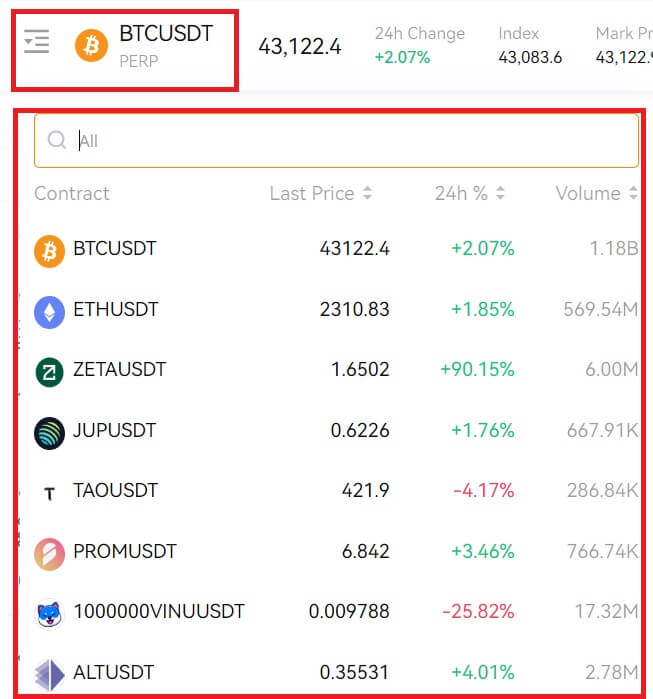

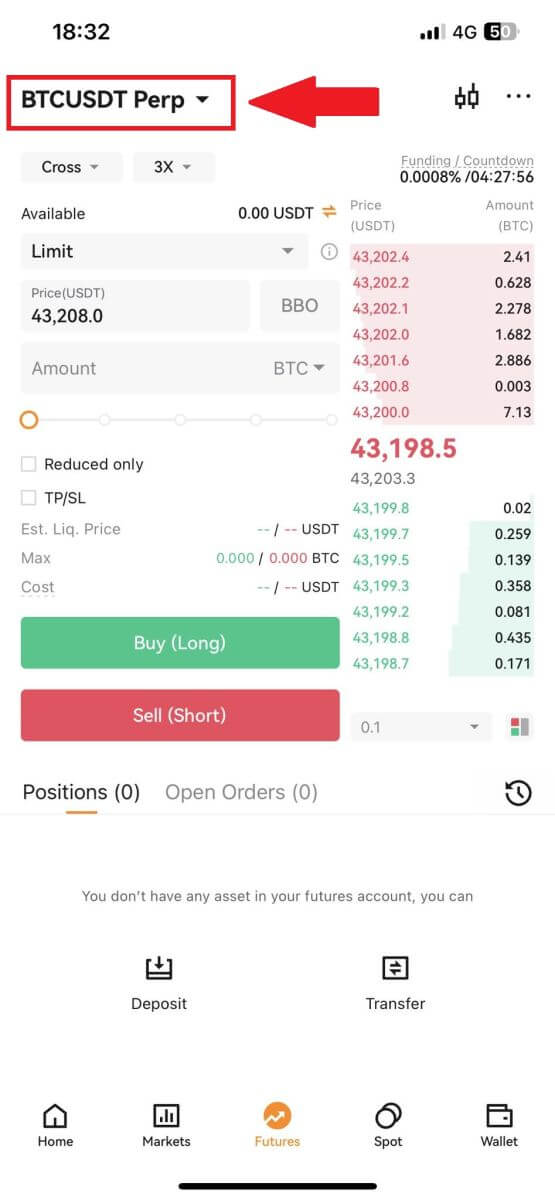

2. A különböző kereskedési párok közötti váltáshoz érintse meg a [BTC/USDT] gombot a bal felső sarokban. Ezután használhatja a keresősávot egy adott párra, vagy közvetlenül választhat a felsorolt lehetőségek közül, hogy megtalálja a kereskedéshez kívánt határidős ügyleteket.

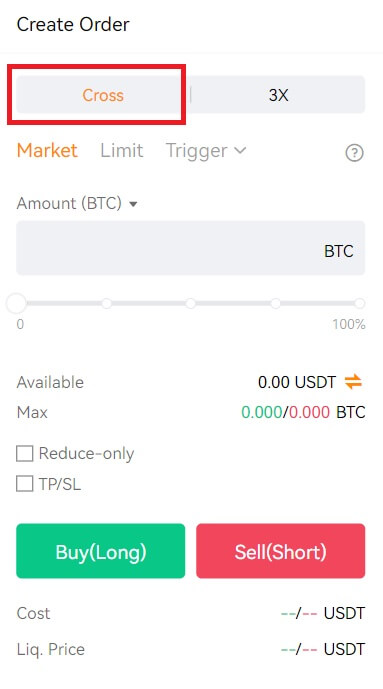

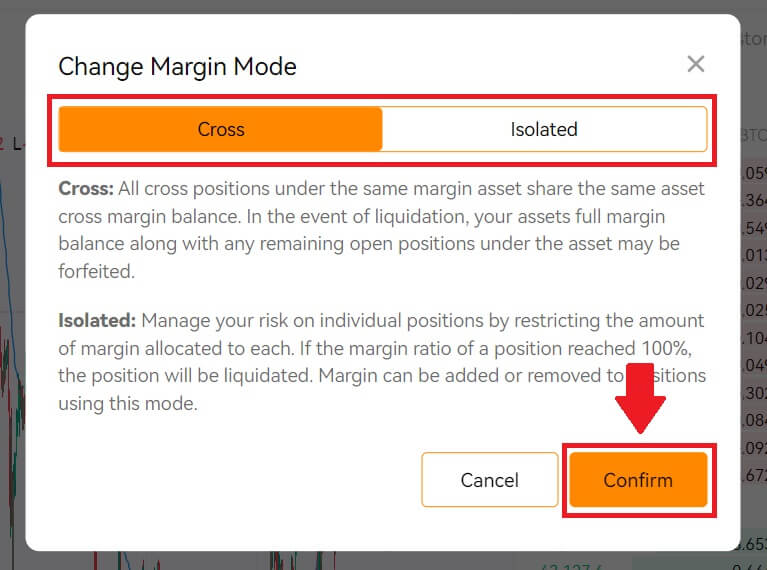

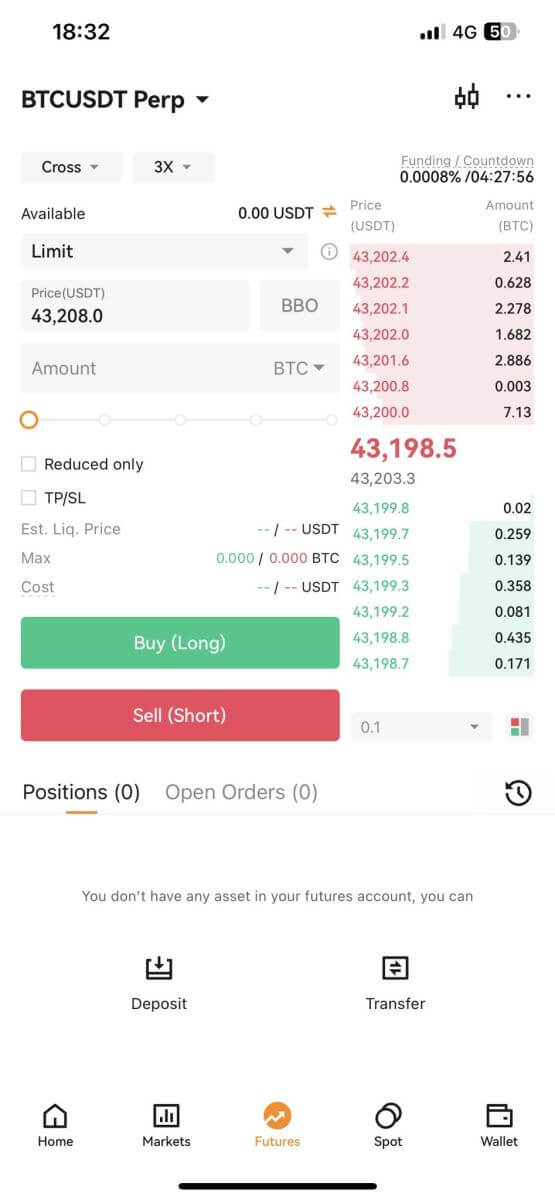

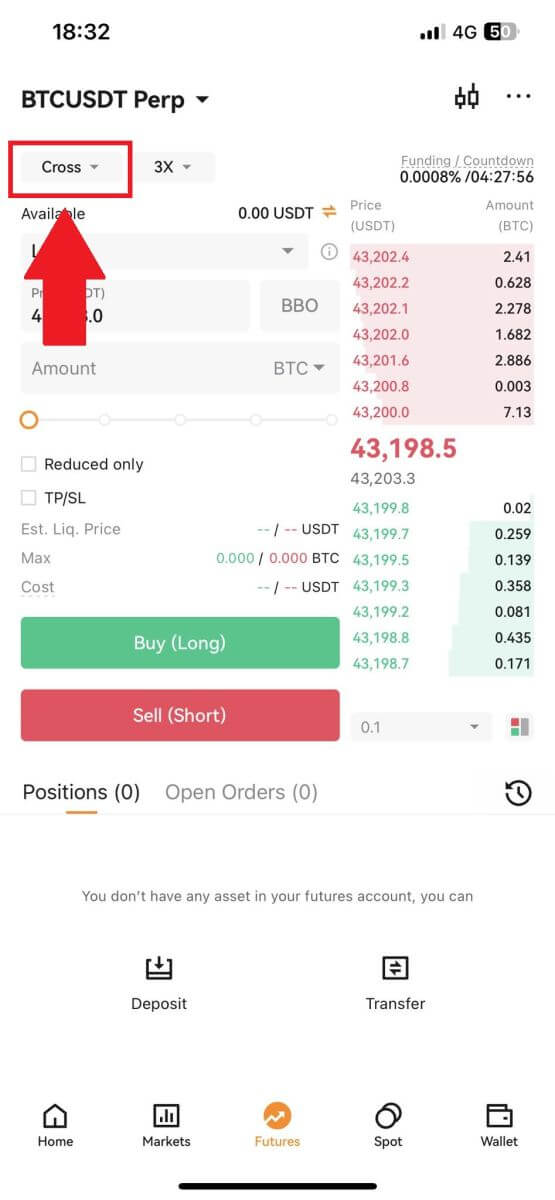

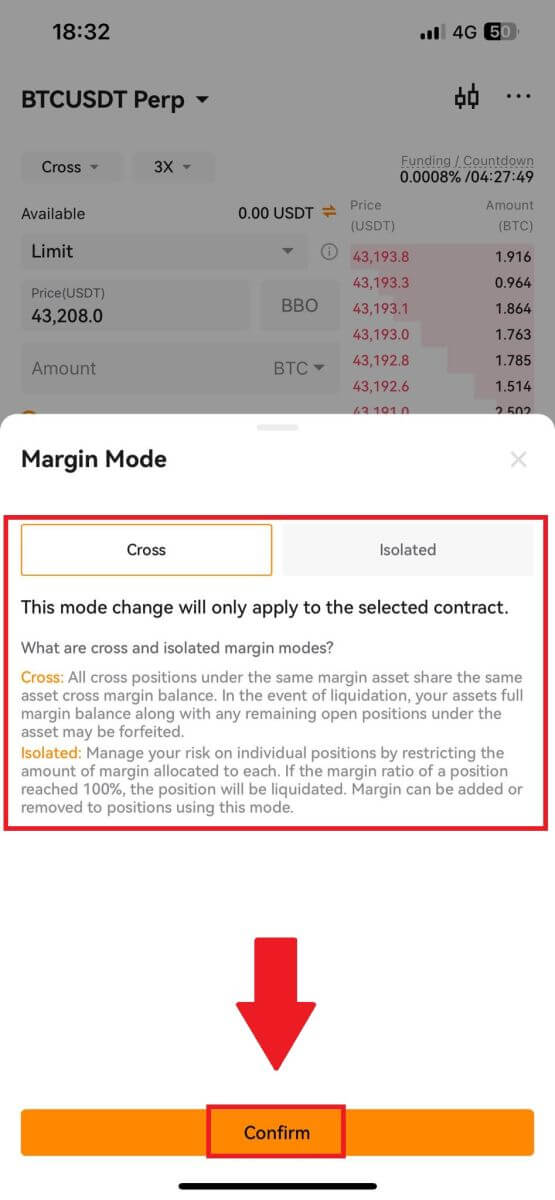

3. Kattintson a következő részre. Itt kattintson az Isolated vagy Cross elemre a [Margin Mode] kiválasztásához .Ezt követően kattintson a [Megerősítés] gombra a módosítás mentéséhez.

A platform különböző árrésmódok felkínálásával támogatja a különböző margin-preferenciákkal rendelkező kereskedőket.

- A keresztárrés: Az ugyanazon fedezeti eszköz alatt lévő összes keresztpozíció ugyanazon az eszközkereszt-felár egyenleggel rendelkezik. Felszámolás esetén az eszközei teljes fedezeti egyenlege, valamint az eszköz alatt fennmaradó nyitott pozíciók elveszhetnek.

- Az elkülönített fedezet: Kezelje kockázatát az egyes pozíciókra vonatkozóan az egyes pozíciókhoz rendelt letét összegének korlátozásával. Ha egy pozíció fedezeti hányada eléri a 100%-ot, a pozíció megszűnik. Ezzel a móddal margó hozzáadható vagy eltávolítható a pozíciókhoz.

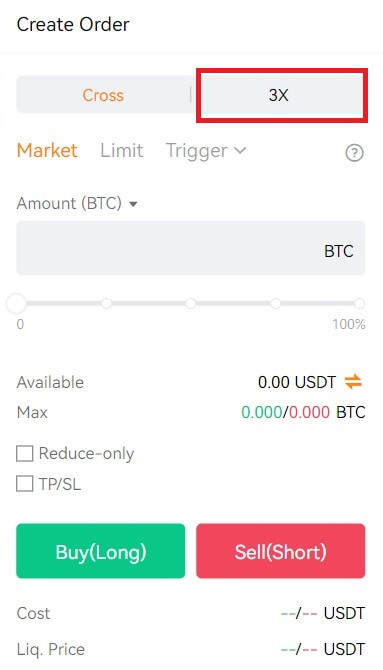

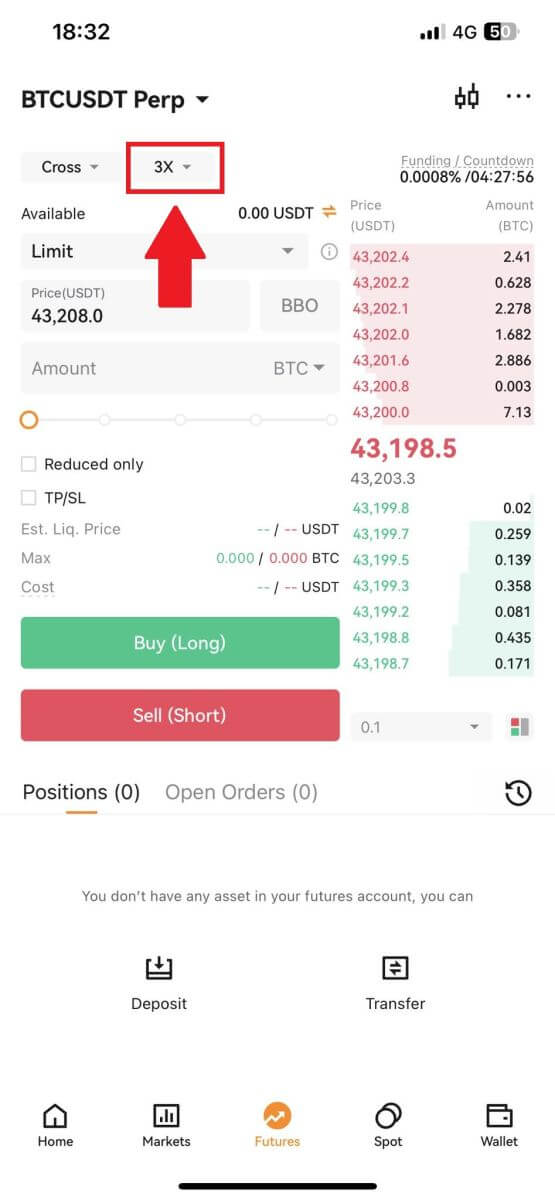

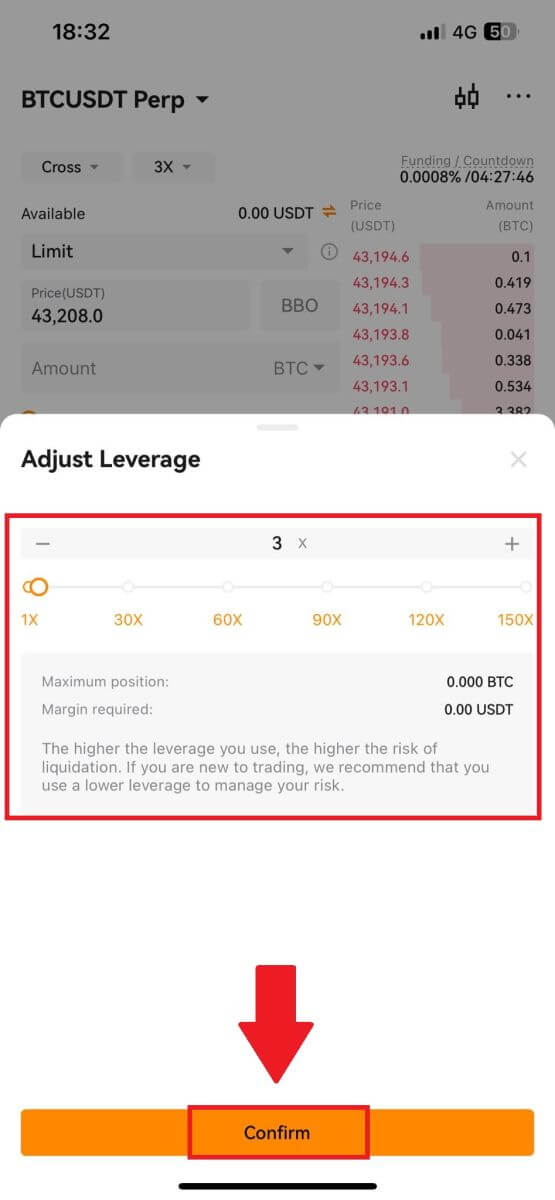

4. Kattintson a következő részre, itt a számra kattintva állíthatja be a tőkeáttételi szorzót.

Ezt követően kattintson a [Megerősítés] gombra a módosítás mentéséhez.

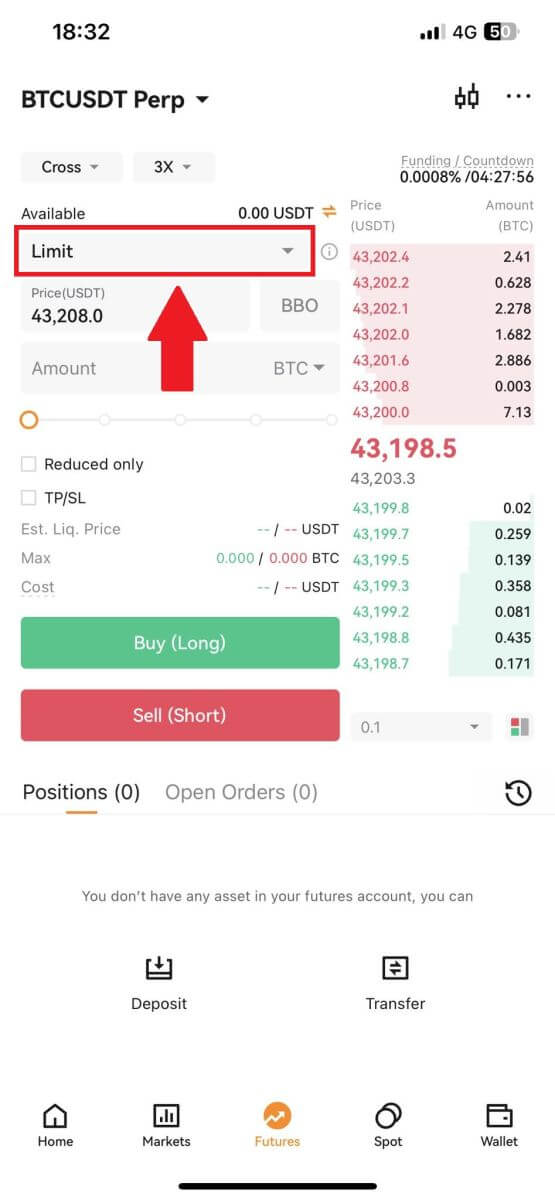

5. Válassza ki a rendelés típusát az alábbiak megérintésével.

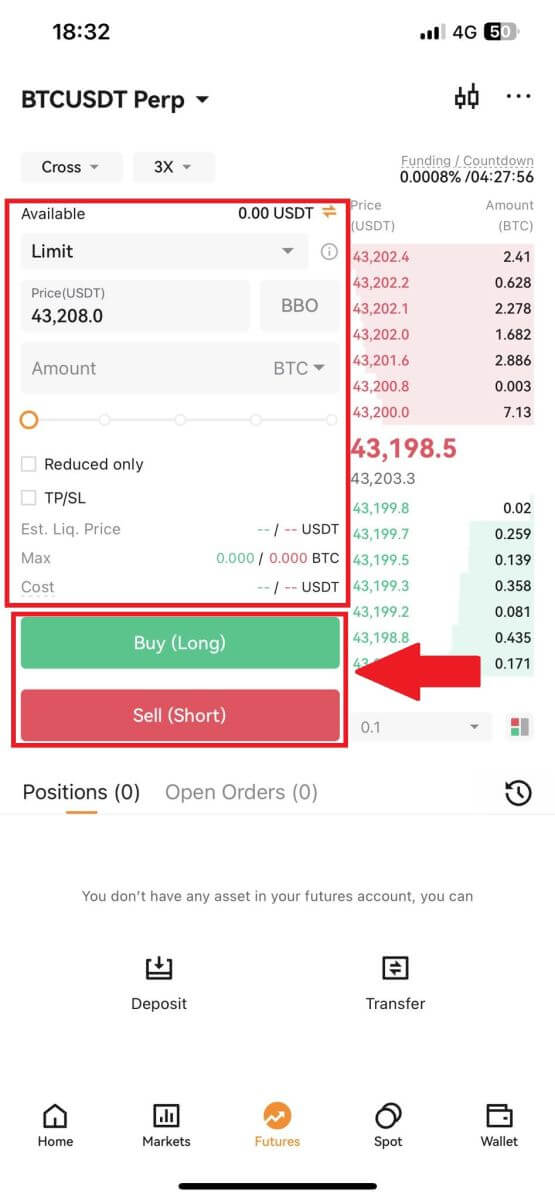

6. A képernyő bal oldalán adja le rendelését. Limit megbízás esetén adja meg az árat és az összeget; piaci megbízás esetén csak az összeget adja meg. Érintse meg a [Vásárlás (hosszú)] gombot hosszú pozíció indításához, vagy a [Eladás (Rövid)] gombot rövid pozícióhoz.

7. Ha a rendelés leadása után nem kerül azonnal kitöltésre, megjelenik a [Nyitott rendelések] között.

_

BloFin jövőbeli kereskedési módok

Pozíció mód

(1) Hedge mód

- Fedezeti módban a felhasználóknak kifejezetten jelezniük kell, hogy szándékoznak-e nyitni vagy bezárni egy pozíciót a rendelés leadásakor. Ez a mód lehetővé teszi a felhasználók számára, hogy ugyanazon határidős szerződésen belül egyidejűleg pozíciókat tartsanak hosszú és rövid irányban. A long és short pozíciók tőkeáttétele független egymástól.

Az összes hosszú pozíciót összesítik, és az összes rövid pozíciót egyesítik az egyes határidős kontraktusokon belül. A pozíciók hosszú és rövid irányú megtartásakor a pozícióknak a meghatározott kockázati limitszint alapján hozzá kell rendelniük a megfelelő letétet.

Például a BTCUSDT határidős ügyleteknél a felhasználók rugalmasan nyithatnak egy hosszú pozíciót 200-szoros tőkeáttétellel és egy rövid pozíciót 200-szoros tőkeáttétellel.

(2) Egyirányú üzemmód

- Egyirányú módban a felhasználóknak nem kell megadniuk, hogy egy pozíciót nyitnak vagy zárnak a rendelés leadásakor. Ehelyett csak azt kell megadniuk, hogy vásárolnak vagy eladnak. Ezen túlmenően a felhasználók egy adott időpontban minden határidős szerződésen belül csak egy irányba tarthatnak pozíciókat. Ha hosszú pozíciót tart, az eladási megbízás a kitöltést követően automatikusan lezárja azt. Ezzel szemben, ha a kitöltött eladási megbízások száma meghaladja a hosszú pozíciók számát, akkor az ellenkező irányban rövid pozíció indul.

Margó módok

(1) Elszigetelt margó mód

- Az Isolated Margin módban a pozíció potenciális vesztesége a kezdeti marginra és a kifejezetten az adott pozícióhoz használt további pozíciókra korlátozódik. Felszámolás esetén a felhasználót csak az elkülönített pozícióhoz kapcsolódó fedezettel megegyező veszteség éri. A számla rendelkezésre álló egyenlege érintetlen marad, és nem kerül felhasználásra kiegészítő fedezetként. A pozícióban használt margin elkülönítése lehetővé teszi a felhasználók számára, hogy a veszteségeket a kezdeti letét összegére korlátozzák, ami előnyös lehet olyan esetekben, amikor a rövid távú spekulatív kereskedési stratégia nem válik be.

A felszámolási ár optimalizálása érdekében a felhasználók manuálisan injektálhatnak további fedezetet az elszigetelt pozíciókba.

(2) Keresztmargó mód

- A Cross Margin mód a számla teljes rendelkezésre álló egyenlegének fedezetként való felhasználását jelenti az összes keresztpozíció biztosítására és a felszámolás megelőzésére. Ebben a letéti módban, ha a nettó eszközérték nem éri el a fenntartó fedezeti követelményt, akkor felszámolásra kerül sor. Ha egy keresztpozíciót felszámolnak, a felhasználó elveszíti a számlán lévő összes eszközét, kivéve az egyéb elszigetelt pozíciókhoz kapcsolódó fedezetet.

A tőkeáttétel módosítása

- A fedezeti mód lehetővé teszi a felhasználók számára, hogy különböző tőkeáttételi szorzót alkalmazzanak a hosszú és rövid irányú pozíciókhoz.

- A tőkeáttételi szorzók a határidős tőkeáttételi szorzó megengedett tartományán belül állíthatók.

- A fedezeti mód lehetővé teszi a margómódok váltását is, például az elkülönített módból a margókereszt módba való átállást.

_

Gyakran Ismételt Kérdések (GYIK)

Hogyan működnek az örök határidős szerződések?

Vegyünk egy hipotetikus példát, hogy megértsük, hogyan működnek a perpetual futures. Tegyük fel, hogy egy kereskedő rendelkezik valamilyen BTC-vel. A szerződés megvásárlásakor vagy azt akarják, hogy ez az összeg a BTC/USDT árával összhangban növekedjen, vagy az ellenkező irányba mozognak, amikor eladják a szerződést. Tekintettel arra, hogy minden szerződés 1 dollárt ér, ha egy szerződést vásárolnak 50,50 dollárért, akkor 1 dollárt kell fizetniük BTC-ben. Ehelyett, ha eladják a szerződést, 1 dollár értékű BTC-t kapnak azon az áron, amelyért eladták (ez akkor is érvényes, ha a vásárlás előtt adják el).Fontos megjegyezni, hogy a kereskedő szerződéseket vásárol, nem BTC-t vagy dollárt. Szóval, miért érdemes örök határidős kriptográfiai ügyletekkel kereskedni? És hogyan lehet biztos abban, hogy a szerződés ára követi a BTC/USDT árat?

A válasz egy finanszírozási mechanizmuson keresztül van. A hosszú pozícióval rendelkező felhasználók akkor kapják meg a finanszírozási rátát (amit a rövid pozícióval rendelkező felhasználók kompenzálnak), ha a szerződés ára alacsonyabb, mint a BTC ára, ami ösztönzi őket a szerződések megvásárlására, ami a szerződéses ár emelkedését és a BTC árához való igazodást idézi elő. /USDT. Hasonlóképpen, a short pozíciókkal rendelkező felhasználók kontraktusokat vásárolhatnak pozícióik lezárására, ami valószínűleg azt eredményezi, hogy a kontraktus ára a BTC árához illeszkedik.

Ezzel szemben az ellenkezője történik, ha a kontraktus ára magasabb, mint a BTC ára – azaz a long pozícióval rendelkező felhasználók fizetnek a short pozíciókkal rendelkező felhasználóknak, ösztönözve az eladókat a szerződés eladására, ami közelebb viszi az árat az árhoz. a BTC. A szerződéses ár és a BTC ára közötti különbség határozza meg, hogy mekkora finanszírozási kamat kap vagy fizet.

Mi az a BloFin Futures bónusz és hogyan működik?

A BloFin határidős bónusz egy jutalom, amelyet a felhasználók különféle marketingtevékenységeken, promóciókon és kampányokon keresztül kapnak. A BloFin határidős bónusz lehetővé teszi a BloFin határidős kereskedés kipróbálását a valós piacon, kockázatmentesen.A határidős bónusz ugyanaz, mint a kriptovaluta vagy a pénz fogadása?

Nem. A határidős bónusz a számlájára küldött ingyenes pénzösszeg. Csak határidős kereskedésre használható. A határidős bónusz nem utalható át a finanszírozási számlájára, és nem használható fel kifizetésekre. A határidős bónuszból származó nyereség kivehető.

Minden határidős bónusz lejárhat egy előre meghatározott idő után. Ezután megkezdődik a határidős bónusz lekérése.

Hogyan találhatja meg és igényelheti határidős bónuszát?

Az igénylés után a határidős bónusz automatikusan az Ön határidős számlájára kerül.

Hogyan kell használni a határidős bónuszt?

Tegyük fel, hogy határidős bónuszt kaptál a határidős számláján. Ezután USDT-M pozíciókat nyithat a határidős bónusz felhasználásához.

Ha egy pozíciót nyereséggel zár, akkor a realizált nyereséget megtarthatja, átruházhatja vagy visszavonhatja. Azonban kérjük, vegye figyelembe, hogy a token eszközök átruházására vagy visszavonására irányuló műveletek azonnal érvénytelenítenek minden határidős bónuszt, amely a számláján található vagy elérhető.Az üdvözlő bónuszközpontban az igénybe nem vett határidős bónuszokat is visszavonják.

Használati szabályok

- Határidős bónusz csak határidős kereskedésre használható fel a BloFinben;

- A határidős bónusz nem mozgatható, nem vonható vissza, és nem használható fel semmilyen más célra a határidős számlán kívül.

- A token eszközök átadása vagy visszavonása kiváltja az összes határidős bónusz lekérését;

- A határidős bónusz 100%-os határidős kereskedési díjak, 50%-os veszteségek/finanszírozási díjak ellentételezésére használható;

- A határidős bónusz marginként használható pozíció nyitásához;

- Ha mindkét alábbi feltétel teljesül, a maximális tőkeáttétel ötszöröse lehet:

- A teljes befizetés kevesebb, mint 30 USD

- A teljes befizetés kevesebb, mint a határidős bónusz fele

- A határidős bónusz mindig egy előre meghatározott idő után jár le. Az alapértelmezett határidős bónusz érvényességi ideje 7 nap. Az érvényességi időszakok a különböző kampányoktól függően változhatnak. A BloFin fenntartja a jogot az időszakok módosítására a kampány feltételei alapján.

- Az eszközök határidős számláról történő átvezetése után a rendelkezésre álló összeg nem lehet kevesebb, mint a határidős bónuszok teljes összege.

- Ha csalási viselkedést észlelünk, fiókját ideiglenesen letilthatjuk visszavonás céljából.

- A BloFin fenntartja a jogot, hogy a program feltételeit bármikor megváltoztassa.

Mi a különbség az örök határidős kontraktusok és a margin kereskedés között?

Az örök határidős szerződések és a margin kereskedés egyaránt lehetőséget jelent a kereskedők számára, hogy növeljék kitettségüket a kriptovaluta piacokon, de van néhány lényeges különbség a kettő között.- Időkeret : Az örökös határidős kontraktusoknak nincs lejárati dátuma, míg a margin kereskedés általában rövidebb időkeret alatt történik, a kereskedők pedig kölcsönt vesznek fel, hogy egy adott időszakra megnyissák a pozíciót.

- Elszámolás : Az örök határidős kontraktusok az alapul szolgáló kriptovaluta indexára alapján, míg a margin kereskedés a kriptovaluta pozíció zárásának időpontjában érvényes ára alapján rendeződnek.

- Tőkeáttétel : Mind az örök határidős kontraktusok, mind a margin kereskedés lehetővé teszi a kereskedők számára, hogy tőkeáttételt alkalmazzanak a piacokkal szembeni kitettségük növelésére. A perpetual futures szerződések azonban jellemzően magasabb tőkeáttételt kínálnak, mint a margin kereskedés, ami növelheti a potenciális nyereséget és a potenciális veszteségeket is.

- Díjak : Az örökös határidős szerződések általában finanszírozási díjat tartalmaznak, amelyet a pozíciójukat hosszabb ideig nyitva tartó kereskedők fizetnek. A margin kereskedés ezzel szemben jellemzően a kölcsönzött források kamatfizetését jelenti.

- Biztosíték : Az állandó határidős szerződések megkövetelik a kereskedőktől, hogy bizonyos mennyiségű kriptovalutát helyezzenek el fedezetként egy pozíció megnyitásához, míg a margin kereskedés megköveteli, hogy a kereskedők pénzeszközöket helyezzenek el fedezetként.